Финансовое оздоровление бизнеса

Проблемы с выплатой долгов не всегда сразу ведут к банкротству и ликвидации компании. Когда есть возможность восстановить материальное положение и спасти бизнес, применяют процедуру финансового оздоровления. Команда Контур.Фокуса разобралась, как проходит процесс и что учесть до того, как решиться на процедуру.

Финансовое оздоровление в банкротстве

Когда у организации не хватает денег на погашение долгов по всем обязательствам, она или ее кредиторы могут обратиться в арбитражный суд для признания ее несостоятельной. Банкротство — неоднородный процесс, в рамках него могут применяться пять разных процедур:

- наблюдение,

- финансовое оздоровление,

- внешнее управление,

- конкурсное производство,

- мировое соглашение.

Процесс всегда начинается со стадии наблюдения. На этом этапе временный управляющий анализирует финансовое состояние должника и сохраняет имущество компании, чтобы в дальнейшем было чем платить по долгам.

Дальше варианты могут быть разными. Если становится понятно, что имущества компании не хватит на всех кредиторов, а шансов восстановить бизнес нет, организацию признают банкротом, начинается конкурсное производство. В рамках этой процедуры все имущество фирмы продают, а деньги от его реализации идут кредиторам. Те долги, на которые имущества не хватило, списываются, а компания в итоге ликвидируется.

Когда у должника есть возможность расплатиться по долгам и продолжить работу, после наблюдения вводятся финансовое оздоровление или внешнее управление. Эти процедуры считаются реабилитационными, поскольку они призваны помочь компании преодолеть кризис и вернуться к деятельности, в то время как конкурсное производство нацелено в конечном итоге на закрытие фирмы. В статье подробно остановимся на финансовом оздоровлении.

Финансовое оздоровление — это процедура, применяемая в деле о банкротстве к должнику в целях восстановления его платежеспособности и погашения долгов в соответствии с графиком (ст. 2 закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»). Порядок проведения регулирует глава V закона №127-ФЗ.

Несмотря на то, что финансовое оздоровление при банкротстве преследует благие цели, у должников она популярностью не пользуется. За 2022 год российские суды ввели конкурсное производство по 8 916 делам, в то время как финансовое оздоровление всего по 11 делам. Процедура проигрывает и внешнему управлению — его назначили по 126 делам. Похожую тенденцию показывают и результаты за первый квартал 2023 года: конкурсное производство ввели 1 368 раз, внешнее управление — 13, финансовое оздоровление — 1.

Такое отношение к процедуре объясняется тем, что в России банкротство воспринимается как конец бизнеса, а должник — всегда неспособный погасить долги и работать дальше. Зачастую так и бывает: кредиторы обращаются в суд слишком поздно, когда у должника уже нет ценных активов, и единственное, что остается — распродать остатки и получить хоть какие-то деньги. Однако если обратить внимание на финансовые проблемы на ранних этапах, финансовое оздоровление поможет спасти бизнес, вернуть деньги всем кредиторам и избежать ликвидации.

Основания для назначения финансового оздоровления

Чтобы после наблюдения арбитражный суд ввел процедуру, учредители должника, собственник имущества или кредиторы должны выполнить три условия:

- подать в суд ходатайство о введении процедуры, предоставить обеспечение или план финансового оздоровления,

- подготовить график погашения задолженности.

Если этих оснований нет, а у должника есть шанс расплатиться по всем долгам, вводится внешнее управление. А если надежды на погашение задолженности нет, при этом признаки банкротства есть, судья признает компанию несостоятельной и начинает конкурсное производство.

Кому назначают финансовое оздоровление

Финансовое оздоровление ООО

Процедура назначается разным видам коммерческих организаций: ООО, АО, хозяйственным товариществам и партнерствам, фермерским хозяйствам, государственным и муниципальным унитарным предприятиям. То же самое касается и некоммерческих организаций, кроме политический партий, религиозных организаций, учреждений, казенных предприятий — по закону они вообще не могут участвовать в банкротстве.

Финансовое оздоровление как процедура банкротства не применяется к индивидуальным предпринимателям. Они банкротятся по процедурам для физических лиц: реструктуризации долгов и реализации имущества.

Что нужно учесть до начала процедуры

Стоит учитывать, что на время финансового оздоровления требования кредиторов должны быть обеспечены одним из способов:

- залогом,

- ипотекой,

- гарантией,

- поручительством.

Применяются и другие законные способы обеспечения, за исключением задатка, неустойки, удержания вещи. Кроме того, предметом обеспечения не могут быть имущество и права, которые принадлежат должнику.

Цель обеспечения — гарантировать кредиторам погашение долгов, пока должник пытается финансово восстановиться. Если компания не заплатит кредиторам, гасить задолженность за нее будут другие. Обеспечение могут предоставить учредители компании или третьи лица. Поручителей может быть несколько — тогда каждый отвечает в пределах определенной суммы, а не за весь долг сразу.

Пример обеспечения

Учредитель завода «Алюминий» «Сервис плюс» хочет вернуть к нормальной работе свою компанию за счет финансового оздоровления. Нужно обеспечить требования кредиторов, поэтому «Сервис плюс» становится для «Алюминия» поручителем. Суд начал процедуру в отношении должника. Наступает время очередного платежа, но «Алюминий» просрочил его на пять дней. Административный управляющий обращается к «Сервис плюсу» — он как поручитель обязан погасить платеж за должника. Несмотря на то, что «Алюминий» не выплатил часть долга, кредиторы получат свою часть денег за счет поручителя. В дальнейшем «Сервис плюс» сможет взыскать потраченные на погашение долга деньги с «Алюминия».

График погашения задолженности и план финансового оздоровления

График погашения задолженности — это документ, который предусматривает погашение требований кредиторов. Он составляется так, чтобы должник каждый месяц выплачивал одинаковые суммы, а кредиторы распределяли их между собой. График формируется так, чтобы все долги были погашены за месяц до окончания срока оздоровления, а требования кредиторов первой и второй очереди — через полгода с даты введения процедуры.

Если в процессе размер требований увеличился на 20% за счет новых кредиторов, график пересматривают и вносят в него изменения. Если этого не сделать, процедура заканчивается досрочно — компанию могут признать банкротом.

План финансового оздоровления — это документ, в котором должник подтверждает свою возможность расплатиться со всеми кредиторами по графику погашения задолженности (п. 1 ст. 84 закона 127-ФЗ). План составляют, когда не получается предоставить обеспечение исполнения обязательств. Если обеспечение есть, документ можно не оформлять.

Утвержденной формы финансового плана нет, но вот какие разделы можно в него включить:

- общая характеристика фирмы: название, ИНН, ОГРН, адрес, основной вид деятельности, контактные данные, сведения об учредителях и руководителе,

- информация о деятельности организации:спрос и предложение на продукцию должника, ее свойства, перспективы развития отрасли, конкуренты, количество сотрудников, основные производственные фонды,

- финансовое состояние организации: оценка активов и пассивов,

- перечень мероприятий по финансовому оздоровлению с указанием влияния на платежеспособность должника, срока, источника финансирования,

- приложения: бухгалтерская, статистическая, управленческая отчетность и другие документы.

План разрабатывают учредители общества или собственник унитарного предприятия, а утверждает собрание кредиторов.

Порядок процедуры

Процесс финансового оздоровления состоит из нескольких этапов:

- В ходе наблюдения должник, его учредители или третьи лица подают ходатайство первому собранию кредиторов или в арбитражный суд. Вместе с ним отправляют график погашения задолженности, план финансового оздоровления, соглашение об обеспечении обязательств. Документы нужно подать не позднее чем за 15 дней до собрания. Однако срок не пресекательный — документы примут, даже если его пропустить.

- Собрание кредиторов рассматривает документы и решает, стоит ли компании прибегать к финансовому оздоровлению.

- Если кредиторы проголосовали за процедуру, суд своим определением вводит процедуру. В определении указывается срок финансового оздоровления — он может быть любым, но не более двух лет. На этом же этапе назначается административный управляющий, который будет контролировать должника в этот период.

- Организация проходит процедуру оздоровления. Она постепенно гасит долги, а параллельно с этим проводятся разные мероприятия по восстановлению бизнеса — подробнее расскажем о них ниже.

- По окончании срока процедуры подводят итоги. В результате должник либо погашает долги и продолжает работу, либо переходит к следующим банкротным процедурам.

Основания отказа в финансовом оздоровлении

Суд откажется вводить процедуру, если не выполнить хотя бы одно из оснований для финансового оздоровления. Например, если не предоставить обеспечение или план, не подать ходатайство или предоставить график погашения долгов, не соответствующий требованиям.

Правовые последствия введения финансового оздоровления

После начала процедуры должник ограничен в своих действиях: большинство сделок он может совершать только с согласия кредиторов или административного управляющего.

Согласие комитета кредиторов нужно получать на выдачу займов, кредитов, поручительств, гарантий, а также на покупку или продажу имущества ценой более 5% балансовой стоимости. Реорганизация компании без разрешения также под запретом.

Разрешение у управляющего необходимо спрашивать на сделки, которые связаны с покупкой или продажей имущества, или которые влекут за собой уступку прав требований, перевод долга, получение займа, увеличение задолженности на 5% от уже существующей.

Арбитражный управляющий (или административный управляющий) и кредиторы следят, чтобы директор придерживался плана по восстановлению работоспособности компании. Если он своими действиями нарушит права кредиторов, суд может отстранить его от управления фирмой.

С началом финансового оздоровления для организации наступает еще ряд последствий:

- взыскания по исполнительным документам приостанавливаются, за исключением долгов по зарплате, возмещения вреда жизни и здоровью,

- штрафы, пени, проценты и другие санкции не начисляются,

- отменяются принятые ранее обеспечительные меры,

- собственнику запрещается забирать имущество у унитарного предприятия,

- дивиденды собственникам не выплачиваются.

Полный список последствий есть в ст. 81 закона 127-ФЗ.

Как узнать об ограничениях из‑за процедуры

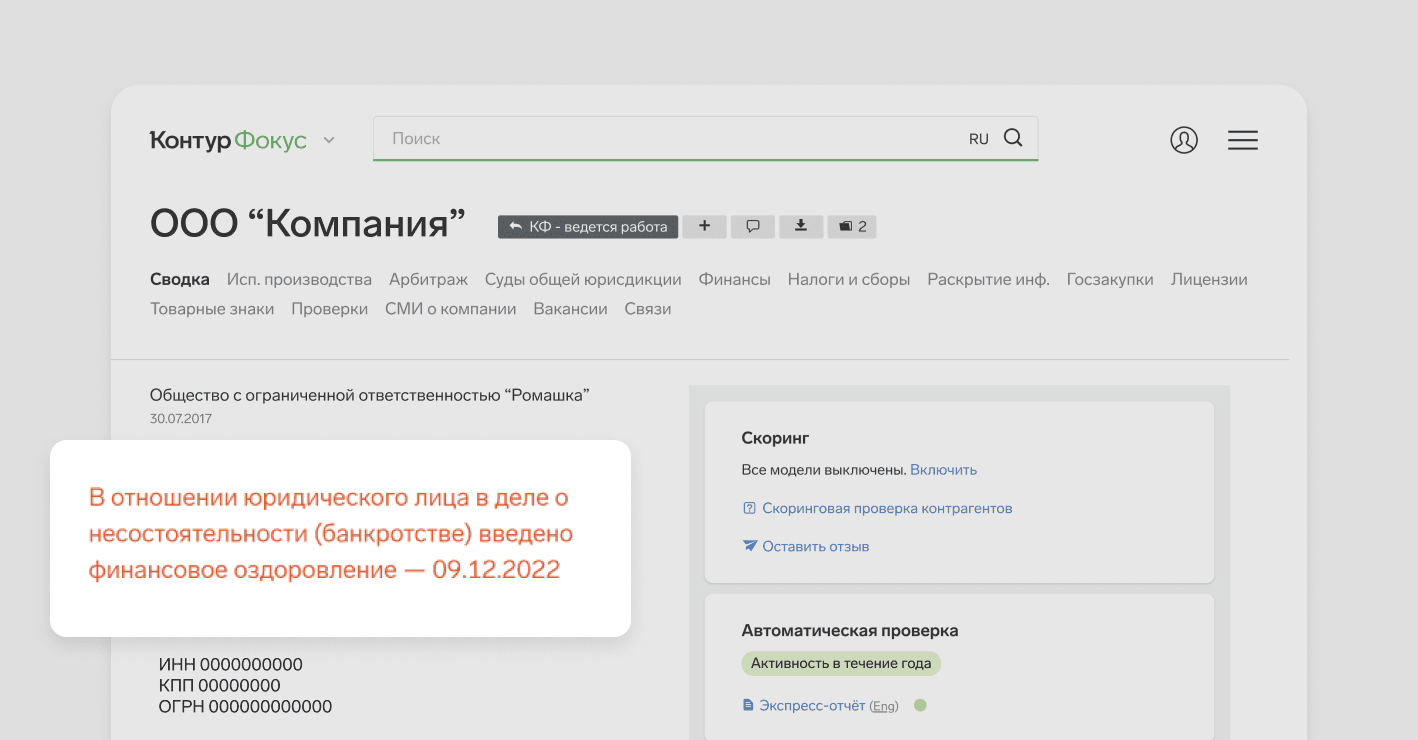

Чтобы узнать, есть ли у потенциального контрагента ограничения из-за финансового оздоровления, проверьте его в Контур.Фокусе. Все просто: найдите компанию в сервисе по ИНН, ОГРН или названию и откройте его карточку. Если фирма находится в одной из процедур банкротства, на главной странице появится красный маркер.

Финансовое оздоровление в Контур.Фокусе

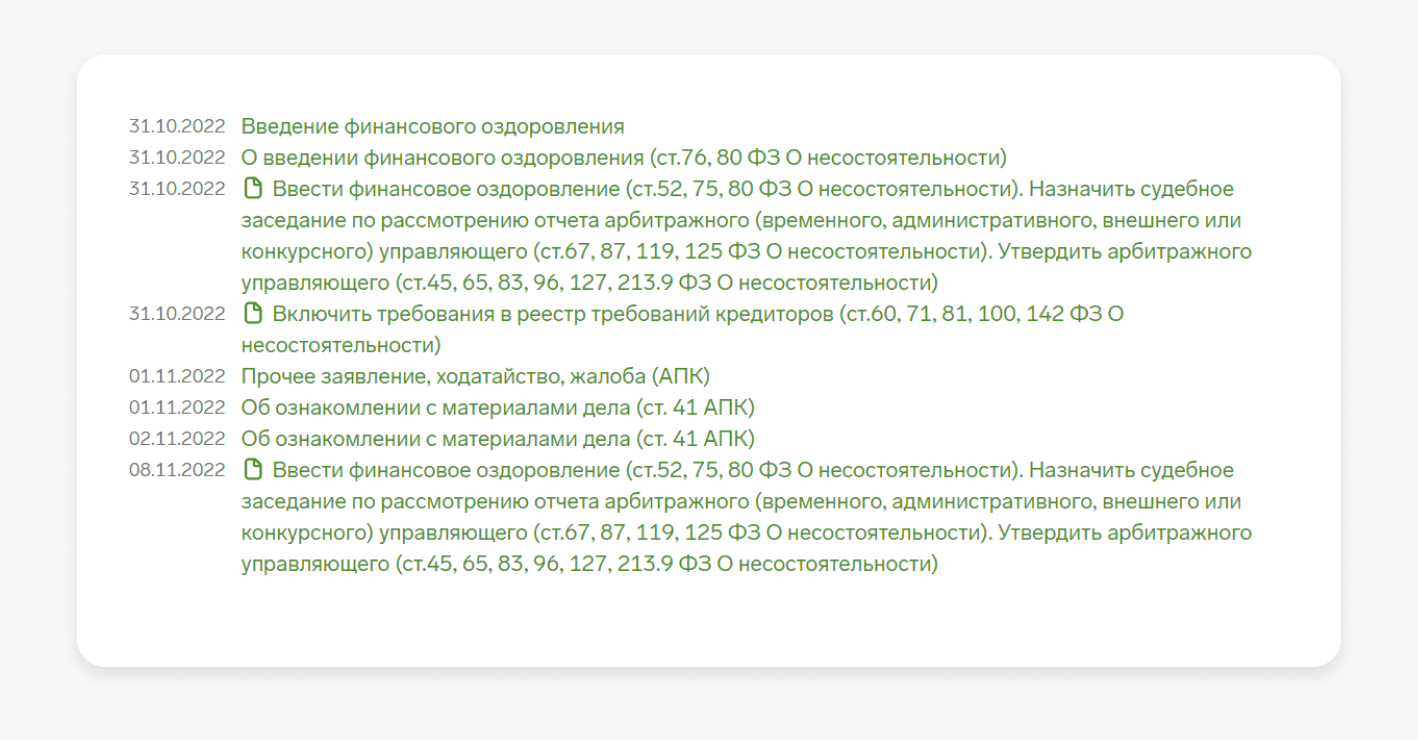

Чтобы узнать подробности, зайдите в раздел «Арбитраж». Выставите фильтр «Банкротные дела» и откройте карточку процесса. Среди судебных актов выберите определение о введении процедуры — оно автоматически скачается на компьютер для изучения.

Процедура финансового оздоровления в Контур.Фокусе

Методы финансового оздоровления

Методы процедуры законом не закреплены — их определяют должник и кредиторы, исходя из ситуации предприятия. Можно применять любые инструменты, главное, чтобы они помогали компании восстановить бизнес и не нарушали закон.

С сохранением юрлица

При сохранении прежнего юрлица могут применяться следующие методы:

- снижение расходов,

- продажа непрофильных и неликвидных активов,

- повышение доходов за счет наращивания объемов производства, улучшения качества продукции, снижения себестоимости товара,

- привлечение инвестиций,

- налоговая оптимизация,

- сокращение числа работников,

- повышение эффективности бизнес-процессов, перестройка организационной структуры.

С реорганизацией юрлица

В качестве метода оздоровления может применяться реорганизация компании. Она проходит в одной из пяти форм:

- слияние — две организации соединяются и образуют одну новую,

- присоединение — одна компания входит в другую и перестает существовать,

- разделение — фирма разделяется на две новых,

- выделение — новая организация выделяется из другой, при этом старая продолжает действовать,

- преобразование — смена организационно-правовой формы компании.

Особенность реорганизации в том, что в результате финансового оздоровления права и обязанности компании не исчезают, а переходят новым фирмам или их часть остается у старой. В ликвидации такого нет: с прекращением деятельности организации прекращаются ее права и обязанности.

Реорганизация может помочь улучшить финансовое состояние должника. Например, при слиянии и присоединении активы должника соединяются с активами другой компании — их можно направить на погашение обязательств. Кроме того, на выделенные или разделенные организации можно распределить неосновные или проблемные виды деятельности для более эффективного управления бизнесом.

Завершение финансового оздоровления

По окончании срока процедуры суд подводит итоги и принимает одно из трех решений:

- прекратить дело о банкротстве, если компания расплатилась по всем долгам,

- начать процедуру внешнего управления, если еще есть шанс, что должник погасит требования кредиторов,

- признать должника банкротом и начать конкурсное производство, ведущее к ликвидации.

Процедура финансового оздоровления может закончиться раньше установленного срока, если должник быстрее погасил требования всех кредиторов. Суд проверяет, все ли долги выплатила компания, и если все в порядке, прекращает дело о банкротстве. После этого фирма начинает работать в обычном режиме.

Что нужно запомнить о финансовом оздоровлении

- Это одна из реабилитационных процедур в банкротстве, цель которой — расплатиться с кредиторами должника и вернуть компанию к обычному режиму работы.

- Чтобы суд ввел процедуру, необходимо предоставить обеспечение исполнения требований кредиторов, чтобы они точно получили свои деньги.

- Если обеспечения нет, обязателен план финансового оздоровления.

- Процедура вводит ограничения для должника — он совершает сделки с согласия управляющего или кредиторов.

- Если процедура сработала и должник восстановил платежеспособность, дело о банкротстве прекращается, если нет — вводится внешнее управление или конкурсное производство.

Автор: Полина Романовских, юрист